La Abogada General del Tribunal de Justicia de la Unión Europea (TJUE), Laila Medina, se pronunciará previsiblemente el 18 de enero de 2024 al respecto de la ‘macrodemanda’ por cláusulas suelo abusivas en préstamos hipotecarios presentada por la Asociación de Usuarios de Bancos Cajas y Seguros (Adicae) contra 101 bancos y cajas españoles.

Es de destacar que las opiniones del abogado general no son vinculantes para el tribunal europeo, que dictará sentencia más adelante, pero en la mayoría de los casos sus conclusiones coinciden con el fallo definitivo.

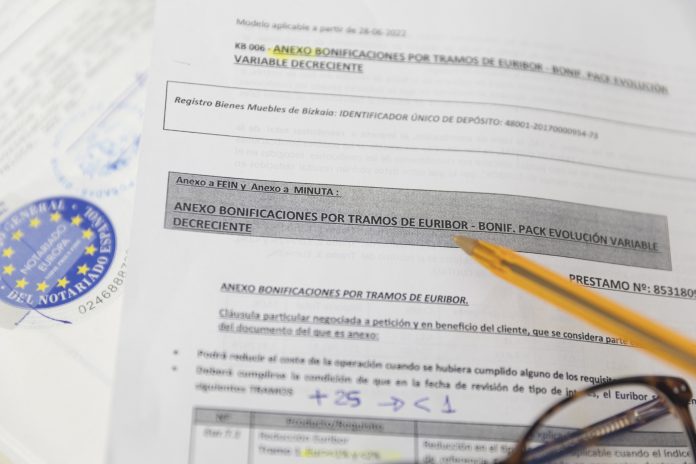

En noviembre de 2010, la asociación presentó contra 44 entidades bancarias, ante el Juzgado de lo Mercantil nº 11 de Madrid, una acción colectiva de cesación de las cláusulas suelo en los contratos de crédito hipotecario de interés variables, de tal manera que limitan la variación de los tipos de interés de los préstamos hipotecarios imponiendo un tipo de interés mínimo.

Además, en esa acción, que posteriormente fue ampliada hasta las 101 entidades, se pedía que se condenase a los bancos s reembolsas las cantidades abonadas en aplicación de estas cláusulas. En total, 820 consumidores se personaron individualmente en apoyo de las pretensiones de Adicae, según señala el tribunal europeo a través de un comunicado.

La demanda fue estimada parcialmente en primera instancia, salvo para tres entidades (BBVA, Abanca y Cajas Rurales Reunidas). Así, el juzgado declaró la nulidad de estas cláusulas, ordenó la supresión de las mismas y el cese de su uso de manera no transparente, aunque determinó que siguieran en vigor los contratos en cuestión.

Las entidades bancarias fueron, además, condenadas a reembolsar las cantidades indebidamente cobradas en aplicación de las citadas cláusulas a partir del 9 de mayo de 2013, fecha de la publicación de la sentencia del Tribunal Supremo nº 241/2013.

En este punto, cabe recordar que el Supremo confirmó el carácter abusivo de las cláusulas suelo, debido a la falta de transparencia material, y declaró su nulidad. No obstante, basándose en el principio de seguridad jurídica, limitó los efectos de su sentencia a partir de la fecha de publicación de la misma, de modo que solo deberían ser restituidas las cantidades indebidamente abonadas sobre la base de dichas cláusulas con posterioridad al 9 de mayo de 2013.

A este respecto, el TJUE señaló en su sentencia del 21 de diciembre de 2021 que la jurisprudencia española que limita en el tiempo los efectos de la declaración de nulidad de las cláusulas suelo contenidas en los contratos de préstamo hipotecario en España es incompatible con el derecho de la Unión Europea.

Por su parte, las entidades bancarias apelaron la sentencia del juzgado de primera instancia. La Audiencia Provincial de Madrid desestimó la mayoría de estos recursos de apelación, pero estimó en parte el de Banco Popular por apreciar la existencia de cosa juzgada, si bien mantuvo la condena a la devolución de cantidades.

Posteriormente, los bancos decidieron presentar recurso ante el Tribunal Supremo que dirigió, por su parte, cuestiones prejudiciales al TJUE para aclarar si una acción coletiva que se resume a un control abstracto de una cláusula contractual es apropiada para examinar la transparencia de las cláusulas suelo, ya que este examen requeriría de una apreciación concreta de todas las circunstancias que rodearon la celebración del contrato.

En opinión del Supremo, es «extremadamente complejo» poder concluir que se puede hacer un control de transparencia unívoco de estas cláusulas cuando una acción colectiva se refiere «a miles de cláusulas predispuestas por decenas de entidades bancarias diferentes, durante un largo período de tiempo, sometidas a cambios legislativos en cuanto a su formulación y sin posibilidad de contrastar la información precontractual ofrecida en cada caso a los consumidores».

El Supremo también pregunta si es posible caracterizar al consumidor medio, pues si bien la jurisprudencia del TJUE se refiere al consumidor medio normalmente informado y razonablemente atento y perspicaz, el nivel de atención y de perspicacia de un consumidor puede variar en función de datos legales, de exigencias publicitarias nacionales o sectoriales o incluso de elementos de la lengua propia utilizada en la información comercial suministrada, que pueden marcar una exigencia diferente de diligencia informativa y de advertencia en el consumidor.

Así, el Supremo considera que estas cláusulas suelo han impactado a «grupos muy heterogéneos de consumidores», de modo que sería «muy difícil» adoptar un criterio sobre la base del concepto de ‘consumidor medio’ al llevar a cabo el examen de la transparencia de las cláusulas.

«EXCESIVA DURACIÓN» DEL PROCEDIMIENTO

A través de un comunicado, Adicae ha explicado que este pasado jueves ha tenido lugar la vista oral donde la abogada general ha mostrado su preocupación por la «excesiva duración de este procedimiento» y que el TJUE se ha interesado por la situación «real» de los consumidores afectados.

Según la asociación, la banca española se ha mantenido en su estrategia de «evitar que se les condene conjuntamente en un solo procedimiento para que el consumidor se vea obligado a acudir solo ante los tribunales», haciendo valer «un comportamiento que les ha permitido retrasar e incluso evitar devolver las cantidades pagadas indebidamente».

Por su parte, Adicae ha defendido la necesidad de que el procedimiento termine con una sentencia que confirme la viabilidad de la acción colectiva como medio de protección válido de los consumidores a nivel europeo.

Además, asegura que sus argumentos «han sido apoyados» por la Comisión Europea y algunos Estados miembros, como Polonia y Portugal, mientras que «sorprendentemente» España «ha vuelto a respaldar los argumentos de la banca, como viene siendo habitual en los últimos tiempos».